¿Qué es el control fiscal en finanzas?

En el complejo panorama financiero, el control fiscal juega un papel crucial en garantizar la precisión, transparencia e integridad de las operaciones financieras. Comprender el concepto de control fiscal es esencial para mantener la estabilidad financiera, prevenir el fraude y cumplir con los requisitos legales. Este artículo explorará en profundidad qué es el control fiscal, sus componentes y su importancia en la gestión financiera.

La importancia del control fiscal en la gestión financiera

¿Por qué es crucial el control fiscal?

El control fiscal es un proceso fundamental para cualquier empresa u organización que busca gestionar sus finanzas de manera eficiente y transparente. Implica establecer mecanismos para monitorizar y regular las actividades financieras, asegurando el cumplimiento de las normas legales y fiscales.

| Beneficios del Control Fiscal | Descripción |

|---|---|

| Prevención de Fraudes | El control fiscal minimiza el riesgo de actividades fraudulentas dentro de la organización, protegiendo los activos y la reputación. |

| Cumplimiento de Normativas | Garantiza que la empresa opera dentro de los marcos legales y fiscales, evitando sanciones y multas. |

| Toma de Decisiones Informada | Proporciona información financiera precisa y actualizada, facilitando la toma de decisiones estratégicas. |

| Mejora de la Eficiencia | Optimiza el uso de los recursos financieros, identificando áreas de mejora y eliminando gastos innecesarios. |

Herramientas del control fiscal

El control fiscal se apoya en diversas herramientas para asegurar su efectividad. Entre las más relevantes encontramos:

Este contenido te puede interesar ¿Cómo se planifica el gasto estatal?

¿Cómo se planifica el gasto estatal?| Herramientas de Control Fiscal | Descripción |

|---|---|

| Contabilidad y Auditorías | La contabilidad precisa y las auditorías independientes brindan una visión clara de la situación financiera. |

| Sistemas de Control Interno | Implementar políticas y procedimientos que regulen las operaciones financieras y minimicen los riesgos. |

| Gestión de Riesgos Fiscales | Identificar y mitigar los riesgos asociados con las obligaciones fiscales. |

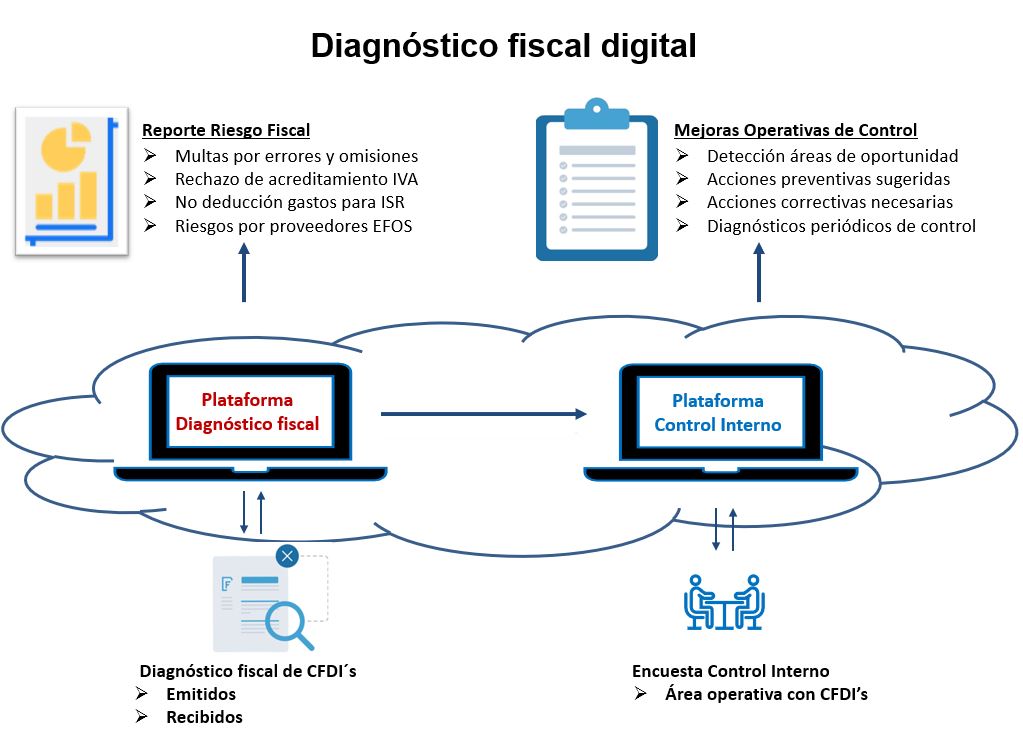

| Tecnología de Información | Utilizar software y plataformas digitales para automatizar procesos, analizar datos y optimizar el control fiscal. |

Estrategias para un control fiscal efectivo

Implementar estrategias sólidas es clave para un control fiscal eficiente. Algunas recomendaciones esenciales incluyen:

| Estrategias de Control Fiscal | Descripción |

|---|---|

| Establecimiento de Políticas Claras | Definir políticas y procedimientos específicos para la gestión financiera, el manejo de impuestos y la prevención de fraudes. |

| Capacitación del Personal | Garantizar que los empleados comprendan las políticas fiscales y las normas de control interno. |

| Seguimiento y Monitoreo | Evaluar periódicamente la efectividad del control fiscal y realizar ajustes según sea necesario. |

| Colaboración con Asesores Fiscales | Buscar asesoramiento profesional para optimizar la planificación fiscal y gestionar las obligaciones fiscales. |

¿Cómo se define el control fiscal?

Definición de control fiscal

El control fiscal se define como el conjunto de acciones y mecanismos que el Estado implementa para asegurar que los recursos públicos se gestionen de forma eficiente, transparente y responsable. Este control busca garantizar que la recaudación, administración y uso de los fondos públicos se ajusten a las normas legales y a los principios de buena gobernanza.

Este contenido te puede interesar ¿Qué es la transparencia en finanzas públicas?

¿Qué es la transparencia en finanzas públicas?Tipos de control fiscal

El control fiscal se puede clasificar en distintos tipos, entre los más relevantes se encuentran:

- Control interno: Se refiere a las acciones que llevan a cabo las propias entidades públicas para vigilar su gestión, como auditorías internas, sistemas de control de riesgos y procedimientos de autorización de gastos.

- Control externo: Realizado por entidades independientes del Estado, como el Tribunal de Cuentas o la Contraloría General, para verificar la legalidad y la eficiencia de la gestión pública.

- Control ciudadano: Se basa en la participación de la sociedad en la vigilancia de la gestión pública, a través de mecanismos como el acceso a la información, la denuncia de irregularidades y la participación en procesos de control.

Importancia del control fiscal

El control fiscal es esencial para una buena gestión pública, ya que permite:

- Prevenir la corrupción: El control efectivo de los fondos públicos reduce las oportunidades de desvío o malversación de recursos.

- Mejorar la eficiencia: Un sistema de control fiscal sólido facilita la identificación y corrección de errores y de ineficiencias en la gestión pública.

- Aumentar la transparencia: La rendición de cuentas y la transparencia en la gestión pública son elementos clave para generar confianza en las instituciones y en el uso de los recursos públicos.

- Fortalecer el Estado de Derecho: Un sistema de control fiscal efectivo contribuye a la aplicación de las normas legales y al respeto del Estado de Derecho.

¿Quién ejerce el control fiscal?

¿Cómo se gestionan los fondos públicos?

¿Cómo se gestionan los fondos públicos?¿Quién Ejerce el Control Fiscal?

El control fiscal es una función fundamental para el buen funcionamiento de un estado y se ejerce por diferentes actores, con distintos ámbitos de acción.

Órganos de Control Externo

- La Contraloría General de la República: Es el órgano superior de control externo, encargado de fiscalizar la gestión financiera del Estado, así como la legalidad y eficiencia de las entidades públicas. Su función principal es asegurar la transparencia y responsabilidad en el manejo de los recursos públicos.

- Las Entidades de Control Fiscal: Existen entidades especializadas en la vigilancia de áreas específicas, como el control fiscal de las entidades del sector salud o de las empresas públicas. Estas entidades, con independencia de la Contraloría General, contribuyen a fortalecer el sistema de control.

- El Congreso de la República: A través de sus comisiones de control político, el Congreso tiene la potestad de investigar y fiscalizar las acciones del gobierno, incluyendo el manejo de los recursos públicos.

Órganos de Control Interno

- Las Oficinas de Control Interno: Se encuentran dentro de cada entidad pública y son responsables de velar por el cumplimiento de las normas legales, administrativas y financieras. Su función es preventiva y correctiva, buscando detectar y corregir las desviaciones a tiempo.

- Las Unidades de Auditoría Interna: Realizan auditorías internas para evaluar la eficacia y eficiencia de los procesos internos, así como el cumplimiento de las normas y políticas de la entidad.

Ciudadanía y Control Fiscal

- El derecho a la información: La ciudadanía tiene derecho a acceder a información pública sobre el manejo de los recursos del Estado. Esta información permite a los ciudadanos ejercer un control ciudadano sobre la gestión pública.

- La participación ciudadana: La participación de los ciudadanos en la fiscalización del Estado es un elemento fundamental para la transparencia y la rendición de cuentas.

¿Qué es el control de finanzas?

El control de finanzas es un proceso fundamental que se centra en el seguimiento y gestión de los recursos financieros de una empresa, persona u organización. Su objetivo principal es asegurar que los recursos se utilicen de manera eficiente, se mantenga un registro preciso de los ingresos y gastos, y se tomen decisiones financieras responsables para alcanzar los objetivos económicos.

Este contenido te puede interesar ¿Qué es el financiamiento de proyectos estatales?

¿Qué es el financiamiento de proyectos estatales?Importancia del control de finanzas

El control de finanzas es crucial para el éxito a largo plazo, ya que proporciona las herramientas necesarias para:

- Planificación financiera efectiva: Un control financiero adecuado permite establecer objetivos financieros realistas, determinar estrategias para alcanzarlos y realizar un seguimiento del progreso.

- Gestión de riesgos: Al analizar los flujos de efectivo, se pueden identificar posibles problemas financieros y tomar medidas preventivas para mitigar los riesgos.

- Toma de decisiones informadas: Con datos financieros confiables, se pueden tomar decisiones estratégicas sobre inversiones, gastos, y otras operaciones que impactan en la salud financiera.

Beneficios del control de finanzas

Un sistema de control de finanzas bien implementado trae consigo numerosos beneficios, como:

- Mayor eficiencia: El control de gastos y la optimización de los recursos financieros permiten que la empresa opere de forma más eficiente.

- Aumento de la rentabilidad: Una mejor gestión financiera puede traducirse en mayores ganancias y mejor rendimiento de la inversión.

- Mejora de la gestión: El control de finanzas facilita la identificación de áreas problemáticas y la implementación de medidas correctivas para mejorar el funcionamiento general de la empresa.

- Mayor confianza: Un control financiero transparente y sólido genera confianza entre los inversores, socios comerciales y otras partes interesadas.

¿Cuáles son los tipos de controles financieros?

¿Cómo afecta la corrupción en finanzas públicas?

¿Cómo afecta la corrupción en finanzas públicas?Controles Preventivos

Estos controles tienen como objetivo evitar que ocurran errores o fraudes en primer lugar. Se implementan antes de que se realice una transacción o actividad y buscan minimizar el riesgo de que algo salga mal.

- Separación de funciones: Este control implica dividir las tareas relacionadas con una transacción entre diferentes personas para evitar que una sola persona tenga demasiado control sobre el proceso. Por ejemplo, la persona que autoriza una compra no debe ser la misma que la que realiza el pago o la que recibe la mercancía.

- Autorización y aprobación: Este control requiere que todas las transacciones financieras sean autorizadas por un gerente o supervisor antes de ser procesadas. Esto ayuda a prevenir transacciones no autorizadas y garantiza que todas las transacciones sean revisadas antes de ser procesadas.

- Controles de acceso: Estos controles restringen el acceso a información financiera y sistemas sensibles solo a las personas autorizadas. Esto puede incluir el uso de contraseñas, identificadores de usuario y niveles de acceso diferentes.

- Procedimientos operativos estandarizados: Estos controles establecen procedimientos detallados para cada tarea financiera, asegurando que todos los empleados realicen las tareas de la misma manera. Esto reduce la posibilidad de errores humanos y facilita la detección de cualquier desviación del procedimiento.

Controles Detectivos

Estos controles están diseñados para detectar errores o fraudes que ya han ocurrido. Se implementan después de que se ha realizado una transacción o actividad y ayudan a identificar problemas que pueden haber pasado desapercibidos por los controles preventivos.

- Reconciliaciones: Este control implica comparar los registros financieros internos con información externa, como extractos bancarios o registros de proveedores. Esto ayuda a identificar cualquier discrepancia o error que pueda haber ocurrido.

- Auditorías: Las auditorías son exámenes independientes de los registros financieros de una organización. Los auditores buscan identificar errores, fraudes y otros problemas financieros.

- Monitoreo de transacciones: Este control implica el seguimiento de transacciones financieras en tiempo real para detectar cualquier actividad sospechosa. Esto puede incluir la búsqueda de patrones inusuales en las transacciones o el seguimiento de transacciones grandes.

Controles Correctivos

Estos controles se implementan para corregir errores o fraudes que ya se han detectado. Están diseñados para minimizar las consecuencias de los errores o fraudes y restaurar la precisión de los registros financieros.

Este contenido te puede interesar ¿Cómo se planifican las finanzas empresariales?

¿Cómo se planifican las finanzas empresariales?- Procedimientos de corrección de errores: Estos procedimientos establecen cómo se deben corregir los errores detectados. Esto puede incluir la corrección de registros financieros, la recuperación de dinero perdido o la aplicación de sanciones a los empleados involucrados.

- Restitución: Este control busca recuperar los activos perdidos debido a errores o fraudes. Esto puede incluir la presentación de reclamos de seguro o la recuperación de dinero de los empleados que han cometido fraude.

- Medidas disciplinarias: Este control busca aplicar sanciones a los empleados que han cometido errores o fraudes. Esto puede incluir advertencias, suspensiones o despidos.

Preguntas frecuentes

¿Qué es el control fiscal en finanzas?

El control fiscal en finanzas se refiere a un conjunto de medidas y procesos que las empresas implementan para asegurar el cumplimiento de las obligaciones fiscales y garantizar la correcta gestión de los impuestos. Es esencial para evitar problemas con la administración tributaria, como multas, sanciones o incluso procesos legales.

El control fiscal abarca diferentes aspectos, como:

Contabilidad precisa: Llevar un registro detallado de las operaciones financieras para poder determinar las bases imponibles de cada impuesto.

Cumplimiento de plazos: Presentar las declaraciones fiscales en las fechas estipuladas por las autoridades tributarias.

Declaraciones correctas: Asegurarse de que la información proporcionada en las declaraciones fiscales sea veraz y completa.

Pagos a tiempo: Realizar los pagos de impuestos correspondientes en los plazos establecidos.

Documentación adecuada: Conservar la documentación que respalde las operaciones fiscales.

Conocimiento de la legislación: Estar actualizado sobre las últimas modificaciones en las leyes fiscales.

¿Qué son las finanzas personales modernas?

¿Qué son las finanzas personales modernas?¿Cuáles son los beneficios del control fiscal?

El control fiscal aporta numerosos beneficios a las empresas, entre ellos:

Cumplimiento legal: Evitar sanciones y multas por incumplimiento de las obligaciones fiscales.

Seguridad financiera: Protegerse de posibles reclamos por parte de la administración tributaria.

Confianza en la gestión: Brindar mayor transparencia y seguridad a los inversores y stakeholders.

Optimización fiscal: Identificar oportunidades para reducir la carga fiscal de manera legal.

Toma de decisiones informada: Contar con información financiera precisa para la toma de decisiones estratégicas.

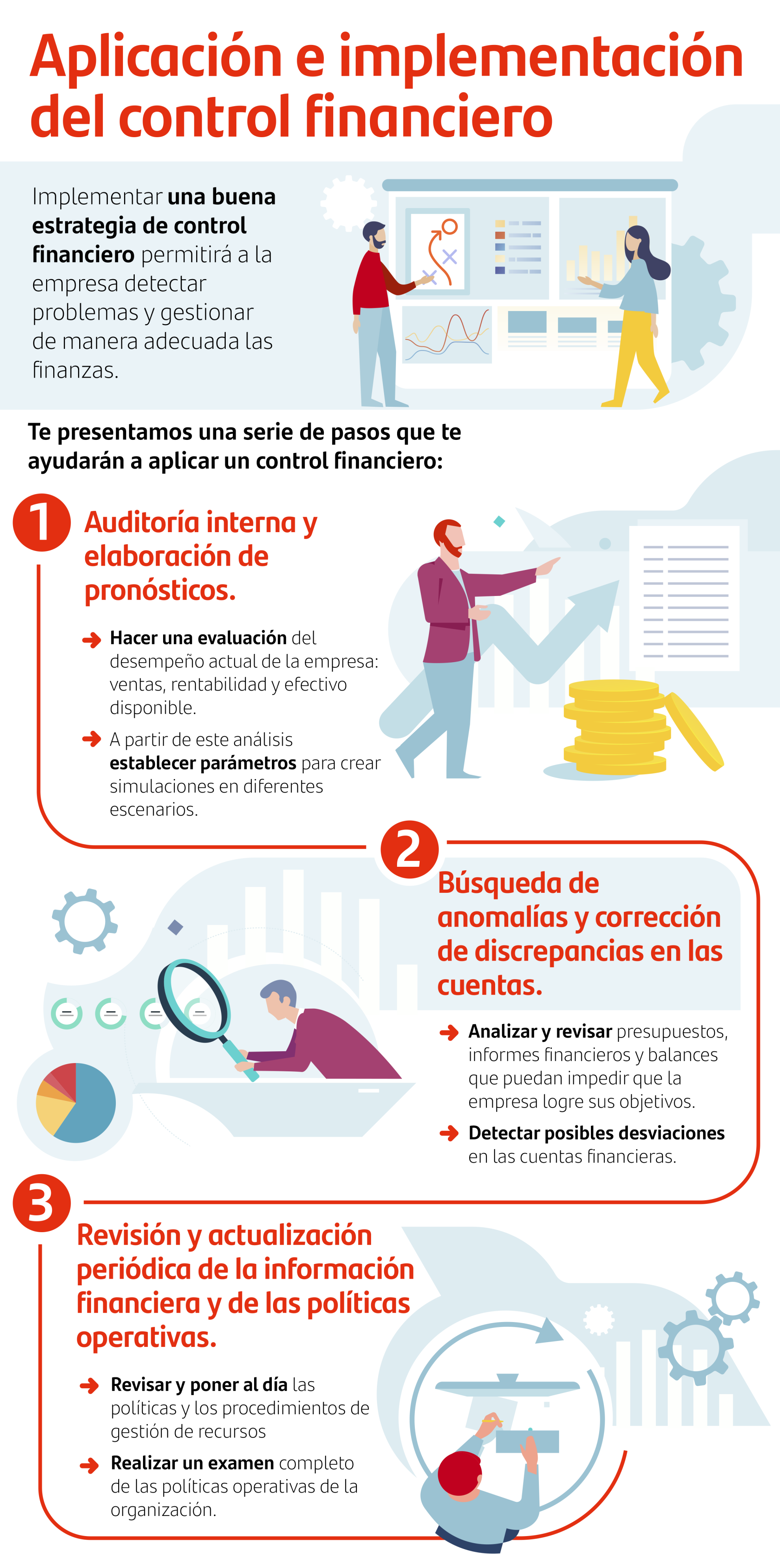

¿Cómo se implementa un sistema de control fiscal efectivo?

Para implementar un sistema de control fiscal efectivo se deben considerar los siguientes aspectos:

Este contenido te puede interesar ¿Qué es la contabilidad financiera empresarial?

¿Qué es la contabilidad financiera empresarial? Definir políticas claras: Establecer políticas internas que regulen las obligaciones fiscales y las responsabilidades de cada área.

Asignar recursos: Designar personal especializado en temas fiscales y proporcionarles las herramientas necesarias.

Utilizar tecnología: Implementar software de gestión financiera que facilite el control y la gestión de la información fiscal.

Realizar auditorías internas: Evaluar periódicamente la eficacia del sistema de control fiscal y detectar posibles áreas de mejora.

Mantener la formación: Capacitar al personal sobre los cambios en la legislación fiscal y las mejores prácticas en control fiscal.

¿Qué consecuencias tiene la falta de control fiscal?

La falta de control fiscal puede tener graves consecuencias para las empresas, como:

Sanciones y multas: La administración tributaria puede aplicar sanciones por incumplimiento de las obligaciones fiscales.

Procesos legales: En casos de fraude fiscal o incumplimiento grave, se pueden abrir procesos legales que pueden resultar en la clausura de la empresa.

Pérdida de confianza: La falta de control fiscal puede generar desconfianza en la gestión empresarial por parte de inversores, clientes y proveedores.

Problemas de imagen: La mala gestión de los impuestos puede dañar la reputación de la empresa y afectar su imagen pública.

Dificultades para acceder a financiación: Los bancos y otras instituciones financieras pueden dudar en conceder préstamos a empresas con problemas de cumplimiento fiscal.

¿Cómo se optimizan las inversiones empresariales?

¿Cómo se optimizan las inversiones empresariales?

Deja una respuesta