¿Qué es el apalancamiento financiero empresarial?

En el mundo de las finanzas empresariales, el apalancamiento financiero se erige como una poderosa herramienta que puede amplificar tanto las ganancias como las pérdidas. Al comprender las complejidades del apalancamiento financiero, las empresas pueden aprovechar su potencial para optimizar su estructura de capital y maximizar el valor para los accionistas. Este artículo explorará en profundidad el concepto de apalancamiento financiero empresarial, examinando sus tipos, fórmulas de cálculo e implicaciones en el desempeño financiero de las empresas.

La fuerza del apalancamiento: Cómo los préstamos amplifican tu rentabilidad

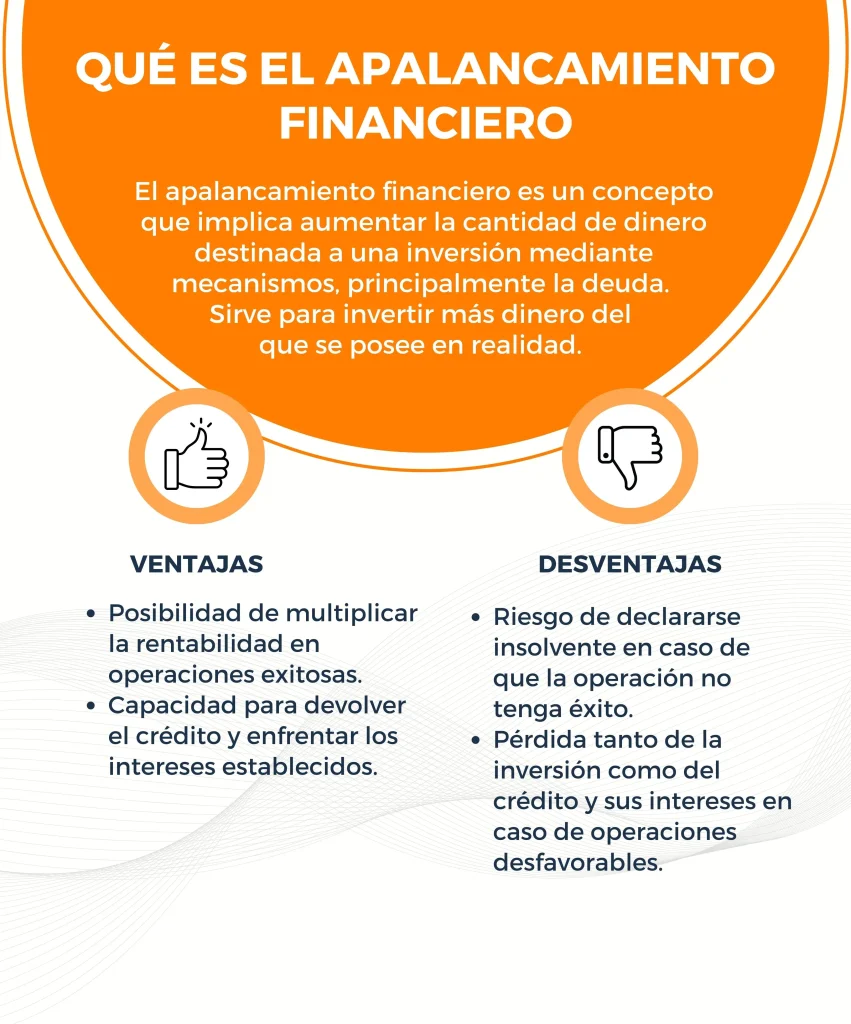

¿Qué es el apalancamiento financiero y cómo funciona?

El apalancamiento financiero empresarial se refiere al uso de deudas para financiar inversiones y aumentar el retorno de la inversión (ROI). En esencia, es como pedir prestado dinero para invertir en activos que generarán mayores ingresos que el costo del préstamo.

Este contenido te puede interesar ¿Cómo gestionar el riesgo empresarial?

¿Cómo gestionar el riesgo empresarial?Es como utilizar una palanca para levantar un objeto pesado: el préstamo actúa como la palanca, y la inversión es la fuerza que se aplica. Al utilizar el apalancamiento, las empresas pueden multiplicar sus ganancias, pero también aumentar su riesgo.

| Aspecto | Descripción |

|---|---|

| Ventajas | Aumento del ROI, mayor crecimiento, acceso a mayores oportunidades de inversión. |

| Desventajas | Mayor riesgo financiero, pagos de intereses, posibilidad de quiebra en caso de dificultades. |

¿Cómo se mide el apalancamiento financiero?

Existen varios indicadores clave para medir el apalancamiento financiero:

Este contenido te puede interesar ¿Qué es la contabilidad financiera empresarial?

¿Qué es la contabilidad financiera empresarial? Ratio de deuda a patrimonio: Mide la proporción de deuda respecto al capital propio de la empresa. Un ratio alto indica un mayor apalancamiento.

Ratio de endeudamiento: Compara el total de deuda con los activos de la empresa. Un ratio alto sugiere que la empresa depende en gran medida de la deuda para financiar sus operaciones.

Margen de interés neto: Refleja la diferencia entre los ingresos por intereses y los gastos por intereses. Un margen alto indica que la empresa está generando suficientes ingresos para cubrir sus pagos de intereses.

Ejemplos de apalancamiento financiero en la práctica

El apalancamiento financiero se utiliza en diversos sectores empresariales:

Este contenido te puede interesar ¿Cómo afecta el mercado en finanzas?

¿Cómo afecta el mercado en finanzas? Compra de bienes raíces: Un inversor puede utilizar un préstamo hipotecario para comprar un edificio y arrendarlo, obteniendo un flujo de ingresos que supera el pago del préstamo.

Inversión en maquinaria: Una empresa manufacturera puede tomar un préstamo para comprar maquinaria nueva y automatizar procesos, aumentando su producción y eficiencia.

Financiación de proyectos de expansión: Una empresa puede utilizar un préstamo para expandir sus operaciones, abriendo nuevas tiendas o desarrollando nuevos productos.

Es crucial que las empresas analicen cuidadosamente los riesgos y beneficios del apalancamiento financiero antes de tomar una decisión. Un uso responsable del apalancamiento puede generar importantes beneficios, pero un manejo inadecuado puede llevar a consecuencias negativas.

Este contenido te puede interesar ¿Qué es la estrategia financiera empresarial?

¿Qué es la estrategia financiera empresarial?¿Qué es el apalancamiento financiero de una empresa?

¿Qué es el apalancamiento financiero?

El apalancamiento financiero se refiere a la utilización de deuda por parte de una empresa para financiar sus operaciones o inversiones. Es decir, en lugar de usar solo capital propio (dinero de los accionistas), la empresa utiliza también deuda (dinero prestado) para financiar sus actividades.

Este contenido te puede interesar ¿Cómo optimizar el flujo de caja?

¿Cómo optimizar el flujo de caja?Beneficios del apalancamiento financiero

- Aumento del rendimiento de los accionistas: Al utilizar deuda, la empresa puede generar mayores ganancias para los accionistas. Esto se debe a que las ganancias generadas se dividen entre un menor número de propietarios (los accionistas), ya que la deuda no genera acciones.

- Mayor crecimiento: El apalancamiento financiero permite a las empresas acceder a mayores recursos para expandirse, adquirir activos, invertir en proyectos o aumentar su producción.

- Flexibilidad financiera: La deuda puede servir como una fuente de financiación flexible que permite a las empresas hacer frente a situaciones imprevistas o aprovechar oportunidades de inversión.

Riesgos del apalancamiento financiero

- Mayor riesgo financiero: Al utilizar deuda, las empresas asumen el riesgo de no poder cumplir con sus obligaciones financieras. Si la empresa no genera suficientes ingresos para pagar los intereses y el capital de la deuda, puede enfrentarse a problemas financieros como la quiebra.

- Pérdida de control: En caso de incumplimiento de las obligaciones financieras, los acreedores pueden tener derecho a participar en la gestión de la empresa o incluso a tomar el control de la misma.

- Mayor costo financiero: La deuda implica pagar intereses, lo que aumenta el costo financiero de la empresa y puede afectar negativamente su rentabilidad.

¿Cómo funciona el apalancamiento de una empresa?

¿Qué es el Apalancamiento Financiero?

El apalancamiento financiero es una estrategia que las empresas utilizan para aumentar su rendimiento utilizando deuda en lugar de capital propio. Básicamente, la empresa toma prestado dinero para financiar sus operaciones, proyectos o inversiones.

Este contenido te puede interesar ¿Cómo se gestionan las inversiones empresariales?

¿Cómo se gestionan las inversiones empresariales?- Aumento del Retorno sobre la Inversión: Al utilizar deuda, la empresa puede invertir más capital en proyectos o activos que generen un mayor rendimiento. Si el rendimiento del activo supera el costo de la deuda, la empresa obtiene un beneficio mayor.

- Mayor Crecimiento: El apalancamiento puede permitir a las empresas crecer más rápido al financiar proyectos que de otra manera no podrían realizar con su capital propio. Esto puede llevar a una mayor participación en el mercado y a un crecimiento de las ganancias.

- Mayor Flexibilidad: Al depender menos del capital propio, las empresas pueden tomar decisiones más flexibles sobre sus operaciones. Pueden invertir en oportunidades inesperadas o cambiar de dirección con mayor facilidad.

Riesgos del Apalancamiento Financiero

El apalancamiento financiero conlleva riesgos. Si la empresa no puede generar suficientes ingresos para cubrir los costos de la deuda, se enfrenta a problemas financieros.

- Mayor Riesgo de Insolvencia: Si la empresa no puede pagar sus deudas, puede enfrentarse a la quiebra. Los intereses de la deuda pueden aumentar significativamente las obligaciones financieras.

- Pérdida de Control: Los prestamistas pueden exigir ciertas condiciones que limitan la flexibilidad de la empresa, como restricciones en la distribución de dividendos o en la toma de nuevas deudas.

- Mayor Volatilidad: El apalancamiento financiero amplifica la sensibilidad de la empresa a los cambios en las condiciones económicas. Un pequeño cambio en los ingresos puede tener un gran impacto en la rentabilidad.

Tipos de Apalancamiento Financiero

Existen diferentes tipos de apalancamiento financiero que las empresas pueden utilizar, cada uno con sus propios riesgos y beneficios.

Este contenido te puede interesar ¿Cómo se gestiona la deuda social en finanzas?

¿Cómo se gestiona la deuda social en finanzas?- Apalancamiento Operativo: Se refiere al uso de activos fijos, como maquinaria o edificios, que generan ingresos pero requieren un costo fijo. Un mayor apalancamiento operativo aumenta la sensibilidad del beneficio a los cambios en las ventas.

- Apalancamiento Financiero: Se refiere al uso de deuda para financiar operaciones o inversiones. Un mayor apalancamiento financiero aumenta la sensibilidad del beneficio a los cambios en el rendimiento de la inversión.

- Apalancamiento Total: Se refiere a la combinación del apalancamiento operativo y financiero. El apalancamiento total mide la sensibilidad del beneficio a los cambios en las ventas y en el rendimiento de la inversión.

¿Qué es apalancamiento y sus 3 tipos?

¿Qué es el apalancamiento?

El apalancamiento financiero, en términos simples, es la utilización de deuda para aumentar el rendimiento potencial de una inversión. Imagina que tienes $100 y quieres invertir en acciones. Puedes comprar $100 de acciones con tu propio dinero, o puedes pedir prestado $100 adicionales para comprar $200 de acciones. Si las acciones suben de valor, tu ganancia será mayor si has utilizado apalancamiento. Sin embargo, también debes tener en cuenta que si las acciones bajan de valor, tus pérdidas serán mayores si has utilizado apalancamiento.

Este contenido te puede interesar ¿Cómo afecta la economía de China en finanzas?

¿Cómo afecta la economía de China en finanzas?Tipos de apalancamiento

- Apalancamiento financiero: Este tipo de apalancamiento utiliza deuda para financiar una inversión. Las empresas suelen utilizar el apalancamiento financiero para comprar activos o financiar proyectos. Por ejemplo, una empresa puede pedir un préstamo para construir una nueva fábrica.

- Apalancamiento operativo: Este tipo de apalancamiento se refiere a la utilización de costos fijos para aumentar la rentabilidad. Por ejemplo, una empresa puede tener un alto nivel de apalancamiento operativo si tiene altos costos fijos como la renta de un edificio o el salario de empleados.

- Apalancamiento de capital: Este tipo de apalancamiento se refiere a la relación entre el capital propio y la deuda. Una empresa con un alto nivel de apalancamiento de capital tiene más deuda que capital propio. Por ejemplo, una empresa puede utilizar apalancamiento de capital para financiar su crecimiento a través de la emisión de bonos o la obtención de préstamos.

Ventajas y desventajas del apalancamiento

El apalancamiento puede ser una herramienta poderosa para aumentar las ganancias, pero también puede aumentar el riesgo.

- Ventajas:

- Aumento de las ganancias potenciales.

- Mayor eficiencia en la utilización de recursos.

- Acceso a nuevas oportunidades de inversión.

- Desventajas:

- Aumento de las pérdidas potenciales.

- Mayor riesgo de insolvencia.

- Aumento de los costos financieros.

¿Cómo se interpreta el grado de apalancamiento financiero?

¿Cómo afecta la deuda pública a la economía?

¿Cómo afecta la deuda pública a la economía?Interpretación del grado de apalancamiento financiero

El grado de apalancamiento financiero (GAF) es una medida que indica la sensibilidad de la rentabilidad de una empresa a los cambios en sus ingresos antes de intereses e impuestos (EBIT). Un GAF alto indica que la empresa utiliza un alto nivel de deuda en su financiamiento, lo que significa que pequeños cambios en el EBIT pueden generar grandes cambios en la rentabilidad.

Beneficios del apalancamiento financiero

- Mayor rentabilidad: El uso de deuda puede aumentar la rentabilidad de los accionistas, ya que el costo del capital de deuda suele ser más bajo que el costo del capital propio.

- Crecimiento más rápido: El apalancamiento financiero puede permitir a las empresas financiar el crecimiento y la expansión sin tener que recurrir completamente al capital propio.

- Mayores oportunidades de inversión: El apalancamiento financiero permite a las empresas invertir en proyectos con un mayor retorno sobre la inversión.

Riesgos del apalancamiento financiero

- Mayor riesgo financiero: Un alto nivel de deuda aumenta el riesgo de insolvencia, ya que las empresas deben hacer frente a los pagos de intereses y principal.

- Mayor vulnerabilidad a la recesión: Las empresas con alto apalancamiento financiero pueden ser más vulnerables a las recesiones económicas, ya que sus ingresos pueden verse afectados y sus costos de deuda pueden aumentar.

- Restricciones en las operaciones: Los acuerdos de deuda pueden incluir restricciones que limitan la libertad de las empresas para tomar decisiones operativas.

Preguntas frecuentes

¿Qué es el apalancamiento financiero empresarial?

El apalancamiento financiero empresarial es una estrategia que las empresas utilizan para aumentar su rendimiento financiero a través del uso de deudas. Esencialmente, se trata de utilizar dinero prestado para financiar operaciones o inversiones, con el objetivo de generar un rendimiento mayor que el costo del financiamiento. En otras palabras, la empresa "apalanca" sus propios recursos con recursos ajenos para obtener un mayor retorno sobre su inversión.

Este contenido te puede interesar ¿Cómo influye la política en finanzas públicas?

¿Cómo influye la política en finanzas públicas?¿Cuáles son los tipos de apalancamiento financiero?

Existen dos tipos principales de apalancamiento financiero:

Apalancamiento operativo: se refiere a la utilización de activos fijos como maquinaria, equipos o instalaciones para generar mayores ingresos. Por ejemplo, una empresa que compra un nuevo equipo de producción para aumentar su capacidad de producción está utilizando apalancamiento operativo.

Apalancamiento financiero: se refiere al uso de deuda para financiar operaciones o inversiones. Por ejemplo, una empresa que obtiene un préstamo para construir una nueva fábrica está utilizando apalancamiento financiero.

¿Cuáles son los beneficios del apalancamiento financiero?

El apalancamiento financiero puede ofrecer varios beneficios a las empresas:

Mayor rendimiento sobre la inversión: al utilizar deuda, la empresa puede generar mayores ingresos con una menor inversión inicial.

Aumento del crecimiento: el apalancamiento financiero puede ayudar a las empresas a financiar proyectos de expansión o adquisición de nuevas empresas.

Mejora de la eficiencia: el uso de deuda puede ayudar a las empresas a optimizar sus operaciones y reducir costos.

¿Cuáles son los riesgos del apalancamiento financiero?

Si bien el apalancamiento financiero puede ofrecer beneficios, también conlleva riesgos importantes:

Mayor riesgo financiero: la deuda genera obligaciones de pago que pueden poner en riesgo la solvencia de la empresa.

Pérdida de control: un alto nivel de deuda puede limitar la capacidad de la empresa para tomar decisiones estratégicas.

Intereses elevados: el costo de la deuda puede afectar negativamente la rentabilidad de la empresa.

Pérdida de flexibilidad: una alta carga de deuda puede dificultar la capacidad de la empresa para responder a cambios en el mercado.

Es importante que las empresas consideren cuidadosamente los riesgos y beneficios del apalancamiento financiero antes de tomar cualquier decisión. Un análisis exhaustivo de la situación financiera de la empresa, así como de las condiciones del mercado, es esencial para tomar una decisión informada.

Deja una respuesta