¿Cómo se planifican las finanzas comunitarias?

La planificación financiera comunitaria es crucial para garantizar el bienestar financiero general y el desarrollo sostenible de una comunidad. Al involucrar a los residentes, líderes y organizaciones locales, las comunidades pueden establecer objetivos financieros claros, identificar recursos y desarrollar estrategias para alcanzarlos. Este artículo explorará los pasos y enfoques clave involucrados en la planificación financiera comunitaria, brindando información valiosa para comunidades que buscan fortalecer su estabilidad financiera y mejorar sus perspectivas económicas.

El camino hacia una gestión financiera comunitaria sólida

1. Identificación de necesidades y recursos

La planificación financiera comunitaria comienza con una evaluación exhaustiva de las necesidades de la comunidad. Esto implica comprender las necesidades sociales, económicas y ambientales, así como los recursos disponibles para satisfacerlas. La información se puede obtener a través de encuestas, entrevistas, análisis de datos y participación ciudadana.

Una vez identificadas las necesidades, se debe determinar qué recursos existen para abordarlos, incluyendo:

Recursos financieros: Fondos públicos, donaciones, ingresos por actividades económicas.

Recursos humanos: Voluntarios, personal técnico, líderes comunitarios.

Recursos materiales: Infraestructura, equipamiento, bienes de consumo.

¿Qué es el acceso al crédito social?

¿Qué es el acceso al crédito social?Tabla de ejemplo:

| Necesidad | Recursos existentes | Recursos necesarios | Estrategias para obtener recursos |

|---|---|---|---|

| Mejorar el acceso a agua potable | Pozo comunitario en mal estado | Fondos para reparar el pozo, técnicos para realizar la reparación | Solicitar subvenciones de organizaciones gubernamentales o privadas, realizar actividades de recaudación de fondos |

| Brindar atención médica a la población vulnerable | Centro de salud con pocos recursos | Personal médico, medicamentos, equipamiento médico | Buscar voluntarios, gestionar convenios con instituciones médicas, realizar campañas de donación |

2. Elaboración del presupuesto comunitario

El presupuesto comunitario es un plan financiero que define cómo se utilizarán los recursos para alcanzar los objetivos comunitarios. Debe ser realista, transparente y participativo. Se debe considerar la asignación de recursos para cada área prioritaria, así como los ingresos y gastos proyectados.

En la elaboración del presupuesto comunitario, se deben tener en cuenta los siguientes aspectos:

Priorizar las necesidades: Las necesidades más urgentes y relevantes deben recibir la mayor parte de los recursos.

Asegurar la sostenibilidad: El presupuesto debe ser sostenible a largo plazo, evitando el endeudamiento excesivo.

Promover la transparencia: El presupuesto debe ser accesible y comprensible para todos los miembros de la comunidad.

¿Cómo influye la cultura en finanzas sociales?

¿Cómo influye la cultura en finanzas sociales?Tabla de ejemplo:

| Área | Presupuesto asignado | Descripción de las actividades |

|---|---|---|

| Educación | $10,000 | Mantenimiento de la escuela, compra de materiales educativos, capacitación para maestros |

| Salud | $5,000 | Compra de medicamentos, atención médica preventiva, campañas de vacunación |

| Infraestructura | $8,000 | Reparación de caminos, construcción de pozos de agua, mejora de la iluminación pública |

3. Monitoreo y evaluación del presupuesto

El seguimiento y la evaluación del presupuesto comunitario son esenciales para garantizar que los recursos se utilizan de manera eficiente y efectiva. Se debe realizar un monitoreo regular del presupuesto para verificar si se están cumpliendo las metas establecidas.

El monitoreo y la evaluación permiten:

Identificar áreas de mejora en la planificación y ejecución del presupuesto.

Ajustar las estrategias para optimizar la utilización de los recursos.

Aumentar la transparencia y la rendición de cuentas ante la comunidad.

¿Qué es la banca comunitaria en finanzas?

¿Qué es la banca comunitaria en finanzas?Tabla de ejemplo:

| Indicador | Objetivo | Valor actual | Acciones para mejorar |

|---|---|---|---|

| Tasa de escolaridad | 95% | 80% | Implementar programas de incentivos para la asistencia escolar, brindar apoyo a los estudiantes de bajos recursos |

| Cobertura de atención médica | 100% | 70% | Establecer convenios con instituciones médicas, aumentar la disponibilidad de personal médico |

| Tasa de acceso a agua potable | 100% | 50% | Reparar el pozo comunitario, construir nuevas fuentes de agua |

¿Cómo se realiza la planificación financiera?

Establecimiento de Metas Financieras

El primer paso crucial en la planificación financiera es definir claramente tus objetivos financieros. ¿Deseas comprar una casa, invertir en tu educación, asegurar tu futuro o simplemente tener una mayor tranquilidad financiera? Es fundamental que tus metas sean específicas, medibles, alcanzables, relevantes y con un plazo determinado (SMART). Una vez definidas, podrás trazar un plan efectivo para lograrlas.

Análisis de la Situación Actual

Para elaborar un plan eficaz, es esencial conocer tu situación financiera actual. Esto implica un análisis de tus ingresos, gastos, activos y deudas.

Este contenido te puede interesar ¿Cómo afecta el desempleo a las finanzas sociales?

¿Cómo afecta el desempleo a las finanzas sociales?- Ingresos: Identifica todas tus fuentes de ingresos, incluyendo salarios, rentas, inversiones, etc.

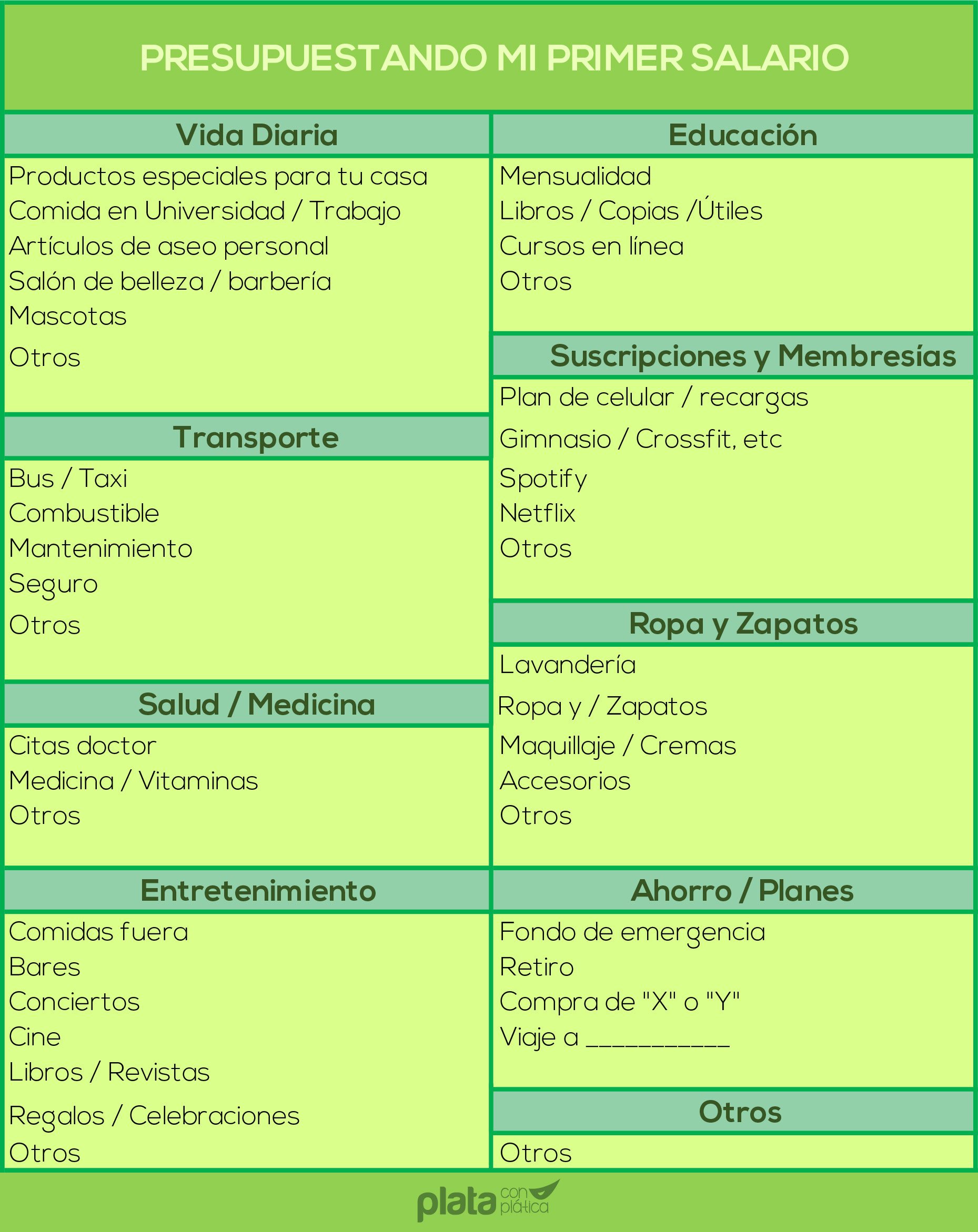

- Gastos: Realiza un seguimiento de tus gastos durante un período determinado (un mes, por ejemplo) para comprender dónde se va tu dinero. Clasifícalos en categorías como vivienda, alimentación, transporte, entretenimiento, etc.

- Activos: Incluye la lista de tus bienes, como propiedades, vehículos, inversiones, ahorros, etc.

- Deudas: Registra todas tus deudas, incluyendo préstamos, tarjetas de crédito, etc. junto con su interés y fecha de vencimiento.

Este análisis te brindará una visión clara de tu situación financiera y te permitirá tomar decisiones más informadas.

Desarrollo del Plan

Con tus metas definidas y tu situación actual analizada, es hora de desarrollar tu plan financiero.

- Establece un presupuesto: Crea un presupuesto que te ayude a controlar tus gastos y a destinar fondos para alcanzar tus objetivos.

- Gestiona tu deuda: Prioriza el pago de deudas con intereses altos y busca estrategias para reducir el monto total de tus deudas.

- Invierte para el futuro: Define una estrategia de inversión que te permita crecer tu capital y asegurar tu futuro financiero. Considera opciones como acciones, bonos, fondos mutuos, etc.

- Protege tu patrimonio: Es fundamental tener un seguro de vida, salud y hogar para protegerte ante imprevistos.

Recuerda que la planificación financiera es un proceso continuo, debes revisarlo y adaptarlo periódicamente a medida que tus circunstancias cambian.

¿Cómo realizar un plan de finanzas?

¿Qué es el desarrollo comunitario en finanzas?

¿Qué es el desarrollo comunitario en finanzas?1. Define tus objetivos financieros

Lo primero es identificar qué quieres lograr con tu plan de finanzas. ¿Quieres comprar una casa? ¿Pagar deudas? ¿Ahorrar para la jubilación? ¿Invertir en el mercado de valores? Es importante ser específico y establecer objetivos realistas y alcanzables.

- Define tus metas a corto, mediano y largo plazo. ¿Qué quieres lograr en los próximos 3 meses, 5 años y 10 años?

- Establece objetivos SMART. Tus objetivos deben ser específicos, medibles, alcanzables, relevantes y con plazos determinados.

- Prioriza tus objetivos. ¿Qué metas son las más importantes para ti?

2. Analiza tu situación financiera actual

Para crear un plan de finanzas efectivo, es necesario conocer tu situación financiera actual. Debes analizar tus ingresos, gastos, activos y deudas.

- Haz un seguimiento de tus ingresos y gastos. Usa una hoja de cálculo, una aplicación o un cuaderno para registrar tus ingresos y gastos durante un período de tiempo determinado.

- Identifica tus activos y deudas. ¿Cuánto dinero tienes en cuentas de ahorro, inversiones, bienes inmuebles, etc.? ¿Cuánto debes en tarjetas de crédito, préstamos personales, etc.?

- Calcula tu patrimonio neto. Esto se obtiene restando tus deudas a tus activos.

3. Crea un presupuesto y un plan de ahorro

Un presupuesto es un plan para administrar tu dinero de manera eficiente. Un plan de ahorro te ayudará a alcanzar tus objetivos financieros.

- Crea un presupuesto realista. Es importante que el presupuesto se ajuste a tu situación financiera actual y a tus objetivos.

- Asigna un porcentaje de tus ingresos a diferentes categorías de gastos. Por ejemplo, vivienda, alimentación, transporte, entretenimiento, etc.

- Establece metas de ahorro específicas. Decide cuánto quieres ahorrar y para cuándo.

- Automatiza tus ahorros. Configura transferencias automáticas de tu cuenta corriente a tu cuenta de ahorros.

¿Cómo planificar nuestras finanzas?

¿Cómo afecta la inflación a las finanzas?

¿Cómo afecta la inflación a las finanzas?Definir Metas Financieras

Antes de comenzar a planificar, es esencial tener claro hacia dónde queremos dirigir nuestro dinero. Definir metas financieras nos ayuda a mantenernos motivados y a enfocar nuestros esfuerzos.

- A corto plazo: Ahorrar para unas vacaciones, comprar un nuevo electrodoméstico o pagar una deuda.

- A mediano plazo: Comprar una vivienda, realizar una inversión o financiar estudios.

- A largo plazo: Asegurar la jubilación, crear un fondo de emergencia o financiar la educación de los hijos.

Controlar los Ingresos y Gastos

Para planificar nuestras finanzas, debemos tener un conocimiento preciso de cuánto dinero entra y sale de nuestro bolsillo.

- Llevar un registro de ingresos: Es importante identificar todas las fuentes de ingresos, incluyendo salarios, rentas, inversiones, etc.

- Realizar un seguimiento de los gastos: Utilizar herramientas como aplicaciones de presupuesto, hojas de cálculo o incluso cuadernos para registrar todos los gastos, categorizandolos para identificar áreas de mejora.

- Analizar los gastos: Identificar gastos innecesarios o excesivos, priorizando aquellos que son esenciales para nuestras necesidades y objetivos.

Crear un Presupuesto

Un presupuesto es una herramienta fundamental para gestionar nuestras finanzas de manera efectiva.

- Establecer un presupuesto realista: Definir cuánto dinero destinaremos a cada categoría de gasto, teniendo en cuenta nuestras metas y prioridades.

- Ajustar el presupuesto: Reevaluar y ajustar el presupuesto periódicamente para adaptarlo a los cambios en nuestras necesidades o ingresos.

- Automatizar el ahorro: Configurar transferencias automáticas para destinar una parte de nuestro ingreso a cuentas de ahorro o inversión.

¿Cómo organizar las finanzas?

¿Cómo afecta la inflación en finanzas internacionales?

¿Cómo afecta la inflación en finanzas internacionales?1. Lleva un registro de tus ingresos y gastos.

El primer paso para organizar tus finanzas es saber a dónde va tu dinero. Puedes utilizar una hoja de cálculo, una aplicación móvil o un cuaderno para llevar un registro de todos tus ingresos y gastos. Asegúrate de incluir todos los gastos, incluso los pequeños, como el café o los snacks. Una vez que tengas un registro completo, podrás analizar tus gastos y detectar áreas donde puedes ahorrar.

- Identifica tus fuentes de ingresos: Salario, ingresos por inversiones, alquileres, etc.

- Categoriza tus gastos: Alimentos, vivienda, transporte, entretenimiento, etc.

- Registra cada gasto: Fecha, monto, categoría.

2. Crea un presupuesto.

Un presupuesto te ayudará a controlar tus gastos y a alcanzar tus objetivos financieros. Un presupuesto es un plan de cómo vas a utilizar tu dinero. Para crear un presupuesto, debes tener en cuenta tus ingresos y gastos. Puedes utilizar la regla 50/30/20, que divide tus ingresos en tres categorías:

- Necesidades (50%): Vivienda, alimentos, transporte, servicios básicos.

- Deseos (30%): Entretenimiento, compras, viajes.

- Ahorros y deudas (20%): Fondo de emergencia, pago de deudas, inversiones.

3. Establece metas financieras.

Tener metas financieras te ayudará a mantenerte motivado y a enfocarte en tus objetivos. Es importante que tus metas sean realistas y alcanzables. Por ejemplo, puedes establecer la meta de ahorrar un determinado porcentaje de tu salario cada mes, pagar una deuda en un plazo específico o invertir una cantidad determinada de dinero.

- A corto plazo: Ahorrar para unas vacaciones, comprar un automóvil, pagar una deuda.

- A mediano plazo: Comprar una casa, invertir en educación, formar un fondo de emergencia.

- A largo plazo: Ahorrar para la jubilación, asegurar tu futuro financiero.

Preguntas frecuentes

¿Qué es la planificación financiera comunitaria?

La planificación financiera comunitaria es un proceso estratégico que involucra a los miembros de una comunidad para definir sus necesidades financieras, establecer metas y desarrollar planes para alcanzarlas. Es un enfoque participativo que busca integrar las necesidades de la comunidad en la gestión de los recursos y fomentar una gestión financiera sostenible.

Se basa en la idea de que la comunidad, como un conjunto, puede ser más poderosa que la suma de sus partes. Al trabajar juntos, los miembros de la comunidad pueden identificar sus necesidades compartidas, desarrollar estrategias para abordarlas y optimizar el uso de los recursos disponibles.

La planificación financiera comunitaria es un proceso dinámico que se adapta a las necesidades cambiantes de la comunidad. Es un instrumento importante para el desarrollo local, ya que puede ayudar a las comunidades a construir un futuro más próspero y equitativo.

¿Cómo se gestionan las finanzas globales?

¿Cómo se gestionan las finanzas globales?¿Cuáles son los pasos para planificar las finanzas comunitarias?

El proceso de planificación financiera comunitaria suele seguir estos pasos:

- Identificación de las necesidades y prioridades de la comunidad: Este paso implica recopilar información sobre las necesidades, las oportunidades y los desafíos de la comunidad. Se puede realizar a través de encuestas, talleres, entrevistas, análisis de datos y revisión de estadísticas.

- Establecimiento de metas y objetivos: En esta etapa se definen las metas financieras que se desean alcanzar, como mejorar la infraestructura, promover el empleo, fortalecer la educación o mejorar el acceso a los servicios de salud. Los objetivos deben ser específicos, medibles, alcanzables, relevantes y con plazos definidos.

- Desarrollo de estrategias y planes de acción: Se definen las acciones concretas que se llevarán a cabo para alcanzar los objetivos financieros establecidos. Las estrategias deben considerar los recursos disponibles, las fortalezas y debilidades de la comunidad, y las oportunidades y amenazas del entorno.

- Movilización de recursos: Se identifican las fuentes de financiación disponibles, tanto internas como externas. Esto incluye recursos públicos, privados, donaciones, microcréditos, impuestos y otros mecanismos de financiación.

- Implementación y monitoreo del plan: Se lleva a cabo la ejecución del plan y se monitorean los progresos realizados. Se establecen mecanismos para realizar un seguimiento constante del plan, analizar los resultados y realizar ajustes en caso de ser necesario.

- Evaluación y aprendizaje: Una vez que el plan ha sido implementado, se realiza una evaluación para determinar su impacto, identificar las áreas de mejora y aprender de las experiencias. Esta información se utiliza para mejorar los procesos futuros de planificación financiera comunitaria.

¿Quién participa en la planificación financiera comunitaria?

La participación de todos los miembros de la comunidad es fundamental para la eficacia de la planificación financiera. Esto incluye:

- Líderes comunitarios: Representantes de organizaciones sociales, instituciones educativas, religiosas, etc. Tienen un papel importante en la movilización de la comunidad, la toma de decisiones y la comunicación.

- Organizaciones no gubernamentales (ONGs): Estas organizaciones pueden brindar apoyo técnico, financiero y de capacitación para la planificación financiera comunitaria.

- Sector privado: Las empresas locales pueden contribuir con recursos financieros, oportunidades de empleo y apoyo para el desarrollo de la comunidad.

- Instituciones gubernamentales: Las entidades gubernamentales pueden proporcionar recursos, políticas públicas y marcos legales que fomenten la planificación financiera comunitaria.

- Ciudadanos: La participación ciudadana es crucial para garantizar que el plan atienda las necesidades y aspiraciones de todos los miembros de la comunidad.

¿Cuáles son los beneficios de la planificación financiera comunitaria?

Los beneficios de la planificación financiera comunitaria son numerosos:

- Mejora la calidad de vida de la comunidad: Al abordar las necesidades básicas de la comunidad, la planificación financiera permite mejorar la salud, la educación, la seguridad y el bienestar general de sus miembros.

- Fomenta el desarrollo local sostenible: Permite una mejor gestión de los recursos, una inversión estratégica y un crecimiento económico inclusivo.

- Empodera a la comunidad: La participación activa de los ciudadanos en la planificación financiera les da un mayor control sobre su futuro y los impulsa a trabajar juntos para alcanzar sus metas.

- Promueve la transparencia y la rendición de cuentas: Los procesos de planificación financiera comunitaria fomentan la transparencia en la gestión de los recursos y la rendición de cuentas ante la comunidad.

- Fortalece la cohesión social: La participación en la planificación financiera comunitaria fomenta la colaboración, el diálogo y la construcción de confianza entre los miembros de la comunidad.

Deja una respuesta