¿Cómo se gestionan las inversiones empresariales?

En el desafiante panorama empresarial actual, optimizar las inversiones es crucial para el éxito a largo plazo. Gestionar estratégicamente las inversiones empresariales implica planificar, ejecutar y controlar eficazmente los fondos asignados a proyectos e iniciativas. Desde la identificación de oportunidades hasta la medición del rendimiento, este artículo proporcionará una guía completa sobre cómo las empresas pueden administrar sus inversiones de manera inteligente para maximizar el retorno de la inversión y lograr sus objetivos comerciales.

Estrategias para optimizar la gestión de inversiones empresariales

Análisis de riesgos y oportunidades

La gestión de inversiones empresariales comienza con un análisis exhaustivo de los riesgos y oportunidades. Se debe realizar una evaluación del entorno externo, incluyendo factores como la situación económica, el panorama político, la competencia, las tendencias del mercado y las nuevas tecnologías. También es crucial analizar el entorno interno de la empresa, como su estructura financiera, su capacidad de gestión, sus recursos humanos y su capacidad para adaptarse a los cambios.

| Riesgos | Oportunidades |

|---|---|

| Recesión económica | Crecimiento del mercado objetivo |

| Aumento de la competencia | Nuevas tecnologías que impulsan la eficiencia |

| Volatilidad del mercado | Expansión a nuevos mercados |

Planificación y ejecución de la inversión

Una vez que se ha realizado el análisis de riesgos y oportunidades, es necesario desarrollar un plan de inversión claro y conciso. Este plan debe definir los objetivos específicos de la inversión, el presupuesto asignado, los plazos de ejecución, los indicadores clave de rendimiento (KPI) y las estrategias para la gestión del riesgo.

Este contenido te puede interesar ¿Qué es el análisis de rentabilidad?

¿Qué es el análisis de rentabilidad?| Fase | Actividades |

|---|---|

| Planificación | Definición de objetivos, presupuesto, plazos y KPI |

| Implementación | Adquisición de recursos, ejecución de proyectos, seguimiento del progreso |

| Evaluación | Monitoreo de los resultados, análisis de desviaciones, ajustes del plan |

Monitoreo y control de la inversión

Es esencial realizar un seguimiento constante de la inversión para garantizar que se está alcanzando los objetivos planteados. Esto implica monitorear los KPIs, analizar los resultados de las inversiones y realizar ajustes al plan según sea necesario.

| KPI | Descripción |

|---|---|

| Retorno de la inversión (ROI) | Mide la rentabilidad de la inversión |

| Tasa interna de retorno (TIR) | Calcula la tasa de rendimiento que genera la inversión |

| Valor actual neto (VAN) | Estima el valor actual de los flujos de caja de la inversión |

¿Cómo se manejan las inversiones en una empresa?

Planificación de Inversiones

La planificación de inversiones es el primer paso fundamental para gestionar las inversiones en una empresa. Consiste en definir una estrategia clara que establezca los objetivos a alcanzar, el horizonte temporal de las inversiones, la tolerancia al riesgo y los recursos disponibles. Para ello, se debe realizar un análisis exhaustivo de la situación actual de la empresa, sus fortalezas y debilidades, el mercado en el que opera, las oportunidades y amenazas que enfrenta. Este análisis permitirá identificar las áreas de inversión prioritarias, los tipos de proyectos a desarrollar y las fuentes de financiamiento más adecuadas.

Este contenido te puede interesar ¿Cómo se mide el éxito empresarial?

¿Cómo se mide el éxito empresarial?- Definir objetivos claros y medibles: La planificación debe partir de objetivos específicos y cuantificables, como aumentar la rentabilidad, mejorar la eficiencia o expandir el mercado.

- Analizar el entorno y la situación de la empresa: Es importante comprender las tendencias del mercado, la competencia, las regulaciones y las oportunidades de crecimiento.

- Identificar las áreas de inversión prioritarias: Deben seleccionarse proyectos que generen un retorno positivo a la inversión y que estén alineados con la estrategia general de la empresa.

- Determinar el horizonte temporal de las inversiones: Se debe definir el plazo para recuperar la inversión y generar beneficios.

- Evaluar la tolerancia al riesgo: La empresa debe determinar su nivel de aversidad al riesgo y elegir proyectos que se ajusten a su perfil.

- Definir las fuentes de financiamiento: Se debe buscar financiación adecuada, ya sea a través de préstamos, capital propio o inversiones de terceros.

Gestión de Inversiones

Una vez que se ha definido la planificación de inversiones, se procede a la gestión de las mismas. Esta etapa implica la implementación de la estrategia, el control de los proyectos y la evaluación de los resultados.

- Controlar la ejecución de los proyectos: Se deben monitorear las actividades, los plazos y los costos de cada proyecto, ajustando los planes de ser necesario.

- Evaluar los resultados: Se debe analizar el rendimiento de las inversiones, comparando los resultados obtenidos con los objetivos planteados inicialmente.

- Realizar ajustes en la estrategia: La gestión de inversiones es un proceso dinámico, por lo que se deben realizar ajustes en la estrategia según los cambios del entorno y los resultados de la evaluación.

- Gestionar los riesgos: Se deben identificar y mitigar los riesgos que pueden afectar las inversiones, como la competencia, las variaciones del mercado o los cambios en las regulaciones.

Financiamiento de Inversiones

La obtención de los recursos necesarios para financiar las inversiones es un aspecto crucial de la gestión empresarial. Existen diferentes fuentes de financiamiento, cada una con sus características y ventajas:

- Capital propio: Los recursos aportados por los accionistas de la empresa.

- Crédito bancario: Préstamos concedidos por entidades financieras.

- Capital de riesgo: Inversiones de capitalistas que buscan un retorno a largo plazo.

- Bonos: Títulos de deuda emitidos por la empresa para obtener financiamiento.

- Subvenciones y ayudas públicas: Apoyo financiero del gobierno o de organismos públicos.

¿Qué es inversiones empresarial?

¿Qué es la diversificación empresarial en finanzas?

¿Qué es la diversificación empresarial en finanzas?Definición de Inversiones Empresariales

Las inversiones empresariales son aquellos recursos financieros que se destinan a adquirir activos, desarrollar proyectos o financiar actividades que permitan a una empresa generar mayores ganancias en el futuro. Estas inversiones pueden ser a corto o largo plazo, dependiendo del objetivo y la naturaleza de la inversión.

Tipos de Inversiones Empresariales

- Inversiones en activos fijos: Se refiere a la compra de bienes tangibles, como terrenos, edificios, maquinaria, equipos, vehículos, etc. Estas inversiones suelen tener un carácter a largo plazo y son fundamentales para el desarrollo de la actividad empresarial.

- Inversiones en capital de trabajo: Son aquellas inversiones que se destinan a financiar el día a día de la empresa, como la compra de materias primas, el pago de salarios, los gastos de marketing, etc. Estas inversiones son esenciales para mantener la operación continua de la empresa.

- Inversiones en proyectos: Se refiere a la financiación de proyectos específicos, como el desarrollo de nuevos productos o servicios, la expansión del negocio a nuevos mercados o la implementación de nuevas tecnologías. Estas inversiones suelen tener un mayor riesgo pero también un mayor potencial de retorno.

Importancia de las Inversiones Empresariales

Las inversiones empresariales son cruciales para el crecimiento y desarrollo de cualquier negocio. A través de las inversiones, las empresas pueden:

- Aumentar la producción y la eficiencia: Adquiriendo nuevos equipos, mejorando las instalaciones o implementando nuevas tecnologías, las empresas pueden aumentar su productividad y reducir sus costos de operación.

- Expandir su mercado: Invertir en marketing, publicidad o la apertura de nuevas sucursales puede ayudar a las empresas a llegar a más clientes y aumentar sus ventas.

- Diversificar sus operaciones: Invertir en nuevos productos o servicios puede ayudar a las empresas a reducir su dependencia de un solo producto o mercado y aumentar su rentabilidad.

- Innovar y adaptarse al mercado: Las inversiones en investigación y desarrollo, capacitación de empleados o nuevas tecnologías permiten a las empresas innovar y mantenerse a la vanguardia en un mercado dinámico.

¿Que se entiende por gestión de inversiones?

¿Cómo planificar el crecimiento empresarial?

¿Cómo planificar el crecimiento empresarial?¿Qué es la gestión de inversiones?

La gestión de inversiones es el proceso de administrar activos financieros con el objetivo de obtener un retorno sobre la inversión (ROI) a largo plazo. Esto implica tomar decisiones estratégicas sobre la selección, compra, venta y administración de diversos instrumentos financieros, como acciones, bonos, fondos mutuos, bienes raíces, etc. La gestión de inversiones se aplica a individuos, empresas, instituciones y gobiernos, cada uno con sus propios objetivos y perfiles de riesgo.

Objetivos de la gestión de inversiones

La gestión de inversiones busca alcanzar objetivos específicos, que pueden variar según el perfil del inversor. Algunos de los objetivos más comunes son:

- Crecimiento del capital: Aumentar el valor de las inversiones a lo largo del tiempo.

- Generación de ingresos: Obtener un flujo constante de ingresos a través de dividendos, intereses u otros pagos.

- Preservación del capital: Proteger el valor de las inversiones ante la inflación y otros riesgos.

- Reducción de riesgos: Diversificar las inversiones para mitigar el impacto de las pérdidas en un solo activo.

Proceso de gestión de inversiones

La gestión de inversiones es un proceso complejo que implica varios pasos clave:

Este contenido te puede interesar ¿Qué es el apalancamiento financiero empresarial?

¿Qué es el apalancamiento financiero empresarial?- Definición de objetivos y perfil de riesgo: Determinar las metas financieras y la tolerancia al riesgo del inversor.

- Planificación de la cartera: Diseñar una cartera de inversión con una combinación de activos que se ajuste a los objetivos y al perfil de riesgo.

- Selección de inversiones: Seleccionar los activos específicos que se incluirán en la cartera.

- Monitoreo y rebalanceo: Seguir el desempeño de la cartera y realizar ajustes periódicamente para mantenerla alineada con los objetivos.

¿Cómo se controlan las inversiones?

Control de las Inversiones: Una Visión General

El control de las inversiones es un proceso fundamental para cualquier persona u organización que busca maximizar los rendimientos y minimizar los riesgos. Implica una serie de estrategias y herramientas diseñadas para monitorizar y gestionar las inversiones de forma eficaz. El control de las inversiones se centra en:

- Definir objetivos de inversión claros: Esto implica establecer metas financieras específicas, plazos y tolerancia al riesgo.

- Monitorear el desempeño de las inversiones: Esto implica realizar un seguimiento regular de los rendimientos y comparar el desempeño actual con las expectativas y los objetivos iniciales.

- Ajustar las estrategias de inversión: En base a los resultados del monitoreo, se deben ajustar las estrategias de inversión para optimizar los rendimientos y mitigar los riesgos. Esto puede incluir la compra o venta de activos, el ajuste de la asignación de activos o la diversificación de la cartera.

Técnicas de Control de las Inversiones

Existen diversas técnicas que se utilizan para controlar las inversiones de manera efectiva. Estas pueden incluir:

Este contenido te puede interesar ¿Cómo se planifica la recaudación de impuestos?

¿Cómo se planifica la recaudación de impuestos?- Análisis fundamental: Se centra en el estudio de los aspectos económicos y financieros de las empresas o activos, como sus ingresos, ganancias, flujo de caja, endeudamiento, etc., para determinar su valor intrínseco y potencial de crecimiento.

- Análisis técnico: Se basa en el análisis de gráficos históricos de precios y volumen de transacciones para identificar patrones y tendencias que puedan indicar movimientos futuros del mercado.

- Gestión de riesgos: Implica la identificación, evaluación y mitigación de los riesgos asociados a las inversiones. Se pueden utilizar herramientas como la diversificación de la cartera, la cobertura de riesgos o la gestión activa para controlar los riesgos.

- Análisis de portafolio: Es una herramienta que permite evaluar la composición y el desempeño de la cartera de inversiones, tomando en cuenta la diversificación, la correlación entre activos y la tolerancia al riesgo.

Herramientas de Control de las Inversiones

Hay una serie de herramientas y recursos que pueden facilitar el control de las inversiones:

- Software de gestión de inversiones: Permite realizar un seguimiento de las inversiones, gestionar las operaciones, generar reportes y analizar el desempeño de la cartera.

- Plataformas de inversión online: Ofrecen herramientas para investigar y comparar inversiones, ejecutar operaciones y gestionar cuentas de forma digital.

- Asesores financieros: Profesionales que brindan asesoramiento personalizado sobre planificación financiera, gestión de inversiones y estrategias de control de riesgos.

Preguntas frecuentes

¿Qué tipos de inversiones empresariales existen?

Las inversiones empresariales abarcan un amplio espectro, dependiendo de la fase de desarrollo de la empresa, la naturaleza de la inversión y los objetivos perseguidos. A continuación, se detallan algunos tipos comunes:

Capital semilla (Seed Capital): Se destina a empresas en etapa inicial, con un producto o servicio aún en desarrollo. Busca financiar el prototipo, validar el modelo de negocio y preparar la empresa para rondas posteriores de financiamiento.

Capital inicial (Start-up Capital): Se enfoca en empresas que ya tienen un producto o servicio definido, pero requieren capital para escalar su operación, producción y marketing.

Capital de crecimiento (Growth Capital): Se dirige a empresas con un modelo de negocio probado y que buscan expandir su mercado, adquirir otras empresas o desarrollar nuevos productos.

Capital de expansión (Expansion Capital): Se utiliza para financiar la expansión geográfica, la apertura de nuevas sucursales o la adquisición de activos adicionales para satisfacer una demanda creciente.

Capital de adquisición (Acquisition Capital): Se emplea para adquirir otra empresa, ya sea para incorporar su tecnología, cartera de clientes o acceder a un nuevo mercado.

Capital de deuda (Debt Financing): Consiste en préstamos con interés, que se utilizan para financiar necesidades de corto plazo como capital de trabajo, inventario o activos fijos.

¿Cómo influye la competencia en finanzas?

¿Cómo influye la competencia en finanzas?Comprender el tipo de inversión más adecuado para una empresa específica depende de su fase de desarrollo, objetivos a corto y largo plazo, y la estrategia general de la empresa.

¿Cuáles son los pasos para gestionar las inversiones empresariales?

La gestión eficaz de las inversiones empresariales implica un proceso estructurado que abarca desde la identificación de oportunidades hasta la maximización del retorno de la inversión. A continuación, se presentan los pasos clave:

1. Definir objetivos y estrategia de inversión: Es fundamental establecer claramente qué se busca lograr con la inversión, cuáles son las necesidades de la empresa, el horizonte de tiempo para el retorno de la inversión y el perfil de riesgo que se asume.

2. Análisis de oportunidades de inversión: Implica una evaluación exhaustiva de las opciones disponibles, considerando factores como el sector, la tecnología, el equipo directivo, la competencia, el mercado objetivo y el potencial de crecimiento.

3. Due diligence: Consiste en una investigación exhaustiva sobre la empresa o el proyecto en el que se quiere invertir. Se busca validar la información proporcionada, identificar posibles riesgos y determinar la viabilidad de la inversión.

4. Negociación y estructuración del acuerdo de inversión: Se debe negociar cuidadosamente los términos del acuerdo, incluyendo la cantidad de capital, el porcentaje de participación, los derechos de voto, los mecanismos de salida y las cláusulas de protección de la inversión.

5. Monitoreo y seguimiento de la inversión: Es crucial hacer un seguimiento constante de la inversión, evaluando el desempeño de la empresa, el cumplimiento de las metas y la generación de valor.

6. Gestión de la salida: Consiste en la desinversión estratégica, ya sea mediante la venta de la participación en la empresa, la fusión con otra empresa o la salida a bolsa.

¿Cómo afecta la economía verde en finanzas?

¿Cómo afecta la economía verde en finanzas?Es importante recordar que la gestión de las inversiones empresariales es un proceso dinámico que requiere un análisis constante del mercado, la adaptación a las circunstancias cambiantes y la toma de decisiones estratégicas para asegurar la rentabilidad de la inversión.

¿Qué factores se deben considerar al evaluar una oportunidad de inversión?

La evaluación de una oportunidad de inversión requiere un análisis profundo y multidimensional. Se deben considerar factores clave que permitan determinar el potencial de la inversión, los riesgos asociados y la rentabilidad esperada. Entre los factores más relevantes se encuentran:

El sector: La industria en la que opera la empresa, su atractivo, el potencial de crecimiento y la competencia existente.

El modelo de negocio: La estrategia de la empresa, su propuesta de valor, sus canales de distribución y su modelo de ingresos.

El equipo directivo: La experiencia, el liderazgo y la capacidad de gestión del equipo responsable del desarrollo del negocio.

La tecnología: La innovación tecnológica, el nivel de competencia en tecnología y la capacidad para proteger la propiedad intelectual.

El mercado objetivo: El tamaño, el potencial de crecimiento y la concentración del mercado en el que opera la empresa.

Los riesgos y oportunidades: La identificación de posibles riesgos financieros, legales, operativos o ambientales, así como las oportunidades para generar valor.

La rentabilidad: El potencial de retorno de la inversión, el período de recuperación de la inversión y los indicadores financieros relevantes.

¿Cómo se planifica la jubilación empresarial?

¿Cómo se planifica la jubilación empresarial?Un análisis exhaustivo de estos factores permitirá tomar decisiones informadas sobre la viabilidad y el potencial de retorno de una inversión.

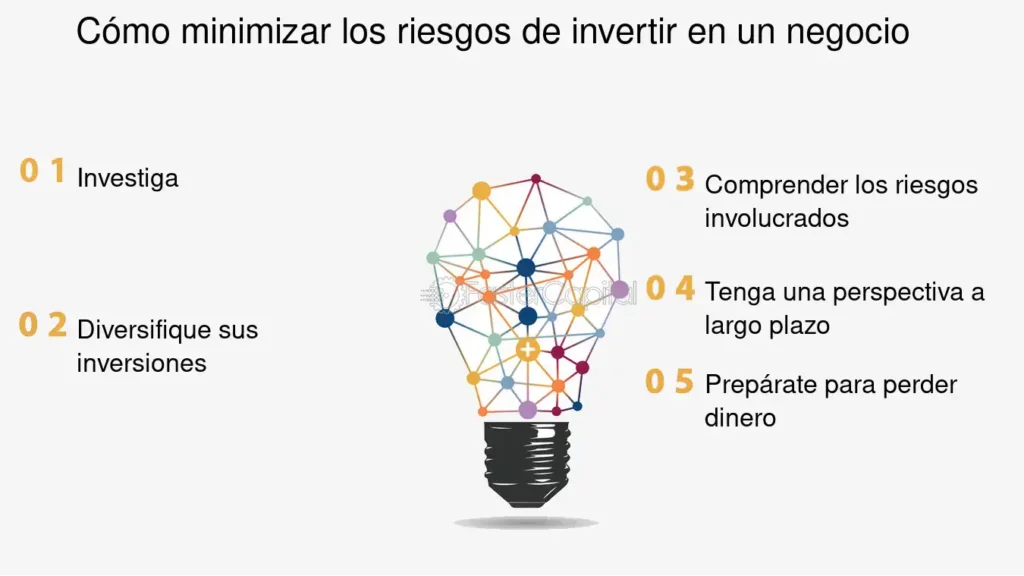

¿Cómo se puede mitigar el riesgo en las inversiones empresariales?

La gestión de riesgos es fundamental en las inversiones empresariales, ya que la incertidumbre siempre está presente. Se pueden implementar diversas estrategias para mitigar el riesgo y aumentar las posibilidades de éxito:

Diversificación: Invirtiendo en diferentes empresas o sectores, se reduce el impacto que pueda tener el fracaso de una sola inversión.

Due diligence exhaustiva: Una investigación profunda permite identificar posibles riesgos y oportunidades que no se hubieran detectado con un análisis superficial.

Negociación de cláusulas de protección: Se pueden incluir cláusulas en el acuerdo de inversión que protejan la inversión en caso de incumplimiento por parte de la empresa o de eventos imprevistos.

Supervisión y monitoreo: El seguimiento constante de la empresa, la evaluación de su desempeño y la comunicación constante con el equipo directivo permiten detectar problemas a tiempo y tomar medidas correctivas.

Plan de salida: Definir una estrategia de salida desde el inicio de la inversión permite mitigar el riesgo de quedarse atrapado en una empresa que no genera valor.

Asesoría profesional: Consultar con expertos en inversión, finanzas, legal y estrategia puede brindar información valiosa para tomar decisiones acertadas y minimizar el riesgo.

¿Cómo influye la tecnología en finanzas sociales?

¿Cómo influye la tecnología en finanzas sociales?Implementar estas estrategias de gestión de riesgos no elimina la posibilidad de pérdidas, pero reduce significativamente la probabilidad de sufrir grandes impactos negativos en la inversión.

Deja una respuesta