¿Cómo planificar para la jubilación financiera?

Al adentrarnos en los años dorados de nuestra vida, la planificación para la jubilación financiera se convierte en una consideración cada vez más crucial. Navegar por el laberinto financiero puede ser abrumador, pero con una planificación y estrategia cuidadosas, podemos asegurarnos un futuro financiero estable. Este artículo proporcionará una guía paso a paso sobre cómo planificar estratégicamente para la jubilación, desde la determinación de nuestros objetivos financieros hasta la creación de un plan de inversión sólido.

Asegurando un futuro financiero tranquilo: Claves para planificar tu jubilación

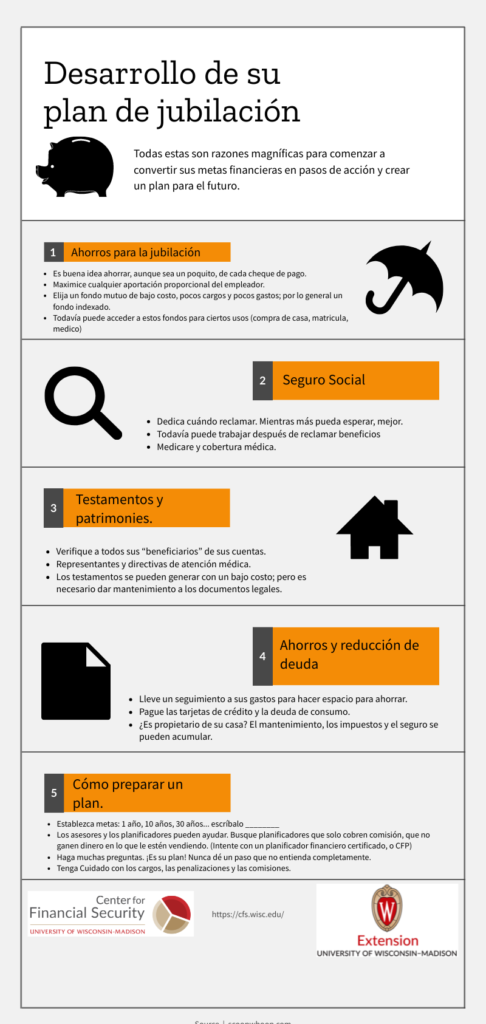

Construyendo un Plan de Ahorro Sólido

Planificar para la jubilación implica construir un plan de ahorro que te permita disfrutar de un estilo de vida confortable en tus años dorados. Para ello, es fundamental establecer metas realistas, como el monto que necesitas para vivir cómodamente, y determinar el plazo para alcanzar tus objetivos financieros.

Es vital también elegir los instrumentos de ahorro adecuados para tu perfil de riesgo y necesidades, como cuentas de ahorro, planes de pensiones o inversiones en el mercado financiero.

Este contenido te puede interesar ¿Qué significa tener finanzas saludables?

¿Qué significa tener finanzas saludables?| Paso | Descripción |

|---|---|

| 1. Define tus metas | ¿Cuánto necesitas para vivir cómodamente? |

| 2. Determina el plazo | ¿Cuántos años te quedan para jubilarte? |

| 3. Elige instrumentos de ahorro | Cuentas de ahorro, planes de pensiones, inversiones |

| 4. Ajusta tu plan regularmente | Revisa tus metas y estrategias con el tiempo. |

Gestionando tus Finanzas Personalmente

La planificación financiera para la jubilación implica un control responsable de tus gastos y la optimización de tus ingresos.

Es fundamental realizar un presupuesto familiar que te permita identificar áreas donde puedes reducir gastos y aumentar tus ahorros. Además, invertir en tu educación financiera te permitirá tomar decisiones inteligentes con tu dinero y obtener mejores resultados a largo plazo.

| Paso | Descripción |

|---|---|

| 1. Crea un presupuesto | Controla tus ingresos y gastos. |

| 2. Reduce gastos innecesarios | Optimiza tu presupuesto y ahorra más. |

| 3. Invierte en educación financiera | Toma decisiones inteligentes con tu dinero. |

| 4. Busca asesoría profesional | Un asesor financiero puede ayudarte a optimizar tus estrategias. |

Aprovechando las Herramientas de Inversión

La diversificación de tu cartera de inversión es crucial para mitigar el riesgo y asegurar un futuro financiero estable.

Este contenido te puede interesar ¿Cómo evitar las deudas personales excesivas?

¿Cómo evitar las deudas personales excesivas?Existen diversas opciones de inversión, como acciones, bonos, fondos de inversión, bienes raíces, entre otros. Es importante investigar y seleccionar inversiones que se adapten a tu perfil de riesgo y objetivos financieros.

| Herramienta de Inversión | Descripción |

|---|---|

| Acciones | Participación en el capital de una empresa. |

| Bonos | Préstamo a un gobierno o empresa. |

| Fondos de inversión | Combinación de diversos activos financieros. |

| Bienes raíces | Inversión en propiedades inmobiliarias. |

¿Cómo hacer mi propia planificación financiera?

Definir tus objetivos financieros

Antes de comenzar a planificar, debes tener claro qué quieres lograr con tus finanzas. ¿Quieres comprar una casa? ¿Ahorrar para la jubilación? ¿Pagar deudas? Define tus objetivos a corto, mediano y largo plazo, y establece metas específicas, medibles, alcanzables, relevantes y con plazos definidos (SMART).

Este contenido te puede interesar ¿Qué es el crédito responsable financiero?

¿Qué es el crédito responsable financiero?- Crea una lista detallada de tus objetivos financieros, incluyendo el monto que necesitas, el plazo para lograrlo y la prioridad de cada objetivo.

- Establece metas SMART para cada objetivo: específicas, medibles, alcanzables, relevantes y con plazos definidos.

- Prioriza tus objetivos en función de su importancia y urgencia.

Analizar tus ingresos y gastos

Es fundamental conocer cuánto dinero entra y sale de tu bolsillo cada mes. Para ello, lleva un registro detallado de tus ingresos y gastos durante al menos un mes. Puedes utilizar una hoja de cálculo, una aplicación de presupuesto o un cuaderno.

- Registra todos tus ingresos, incluyendo tu salario, ingresos por alquiler, inversiones, etc.

- Registra todos tus gastos, clasificándolos en categorías como vivienda, alimentación, transporte, ocio, etc.

- Analiza tu flujo de caja para identificar áreas donde puedes reducir gastos o aumentar ingresos.

Crear un presupuesto y plan de ahorro

Con tu información de ingresos y gastos, crea un presupuesto que te permita alcanzar tus objetivos financieros. Decide cuánto dinero destinarás a cada categoría de gastos y define un plan de ahorro.

- Asigna un porcentaje de tus ingresos a cada categoría de gasto, teniendo en cuenta tus prioridades y objetivos.

- Establece una meta de ahorro y decide cómo y dónde ahorrar, puedes abrir una cuenta de ahorros, invertir en fondos de inversión o adquirir un producto de ahorro a largo plazo.

- Revisa tu presupuesto y plan de ahorro regularmente para asegurarte de que sigues encaminado hacia tus objetivos.

¿Cómo crear un plan de jubilación?

¿Cómo mejorar la estabilidad financiera personal?

¿Cómo mejorar la estabilidad financiera personal?Evaluar tus necesidades y objetivos

Lo primero es determinar cuánto dinero necesitarás para vivir cómodamente durante tu jubilación. Considera factores como:

- Tu estilo de vida actual: ¿Cuánto gastas al mes? ¿Cuáles son tus hobbies y actividades favoritas?

- Tus expectativas de jubilación: ¿Cuánto tiempo quieres trabajar? ¿Qué actividades te gustaría realizar en tu jubilación?

- Tus gastos futuros: ¿Cuánto crees que costarán tus necesidades básicas (vivienda, alimentos, salud) en el futuro?

- Tus ingresos potenciales: ¿Cuánto dinero podrás generar por tu pensión, inversiones y otros ingresos?

Establecer un presupuesto y un plan de ahorro

Una vez que tengas una idea clara de tus necesidades y objetivos, puedes empezar a crear un presupuesto y un plan de ahorro.

- Calcula tus gastos mensuales: Divide tus gastos en categorías (vivienda, alimentos, transporte, etc.) para identificar áreas donde puedes ahorrar.

- Establece metas de ahorro: Define un objetivo de ahorro mensual o anual para alcanzar tu meta de jubilación.

- Elige vehículos de inversión: Investiga diferentes opciones de inversión (acciones, bonos, bienes raíces, etc.) para multiplicar tu capital.

- Revisa tu plan regularmente: Ajusta tu plan de ahorro según las circunstancias de tu vida y la evolución de tu situación financiera.

Buscar asesoría profesional

Un asesor financiero te puede ayudar a crear un plan de jubilación personalizado y a tomar decisiones estratégicas.

Este contenido te puede interesar ¿Qué es la diversificación en finanzas personales?

¿Qué es la diversificación en finanzas personales?- Evaluación de tu situación actual: El asesor te ayudará a analizar tus ingresos, gastos y activos para determinar tu capacidad de ahorro.

- Diseño de un plan de inversión: Te asesorará en la elección de instrumentos financieros que se adapten a tu perfil de riesgo y objetivos.

- Monitoreo y ajustes: El asesor te acompañará durante el proceso de inversión, revisando y ajustando tu plan según la evolución del mercado y tus necesidades.

¿Cómo planificar y preparar a la persona para su jubilación?

Planificación Financiera

La planificación financiera es crucial para una jubilación tranquila. Se recomienda:

- Calcular los gastos de la jubilación: Identificar necesidades como vivienda, salud, ocio, viajes y realizar un presupuesto realista.

- Determinar la cantidad de ahorro necesaria: Utilizar herramientas de cálculo de ahorro para tener una visión clara de lo que se necesita.

- Crear un plan de inversión: Diversificar inversiones en diferentes activos como acciones, bonos, fondos de inversión, etc., buscando un equilibrio entre riesgo y retorno.

- Revisar periódicamente el plan: Ajustar el plan de acuerdo a los cambios en las condiciones económicas, las necesidades y los objetivos de la persona.

Preparación Física y Mental

La jubilación implica un cambio de ritmo de vida significativo, por lo que la preparación física y mental es fundamental:

Este contenido te puede interesar ¿Qué es la educación financiera básica?

¿Qué es la educación financiera básica?- Mantener una vida activa: Practicar ejercicio físico regularmente, ya que esto aporta beneficios para la salud física y mental.

- Cultivar aficiones y hobbies: Encontrar actividades que generen satisfacción y eviten la sensación de aburrimiento.

- Fortalecer las relaciones sociales: Cultivar amistades, unirse a grupos de interés o realizar actividades sociales que fomenten la interacción.

- Prepararse para un nuevo ritmo de vida: Aprender a gestionar el tiempo libre, organizar la vida diaria y buscar nuevas oportunidades.

Preparación Legal

Es importante informarse sobre los aspectos legales relacionados con la jubilación:

- Conocer los derechos y beneficios: Revisar las leyes de jubilación, el régimen de pensiones al que se pertenece y los requisitos para acceder a las prestaciones.

- Planificar la herencia: Si es necesario, realizar un testamento o revisar el existente para asegurar la protección de los bienes y la familia.

- Gestionar los impuestos: Informarse sobre las obligaciones fiscales en la jubilación y planificar la gestión de los ingresos.

¿Cuánto deberia tener ahorrado para mi jubilación?

¿Cuánto necesito para mi jubilación?

Determinar la cantidad exacta que necesitas ahorrar para tu jubilación es complejo y depende de factores individuales. Sin embargo, existen herramientas y estrategias que te ayudan a calcular un monto estimado.

Este contenido te puede interesar ¿Qué es el margen de beneficio empresarial?

¿Qué es el margen de beneficio empresarial?- Calcular tus necesidades: Evalúa tu estilo de vida actual y proyecta tus necesidades para el futuro. Considera gastos como vivienda, salud, alimentación, ocio y viajes. Ten en cuenta que tu estilo de vida podría cambiar en la jubilación, por lo que es importante ser realista.

- Calcular tus ingresos: Determina tus ingresos actuales y proyecta tu posible ingreso en la jubilación. Considera las pensiones públicas, inversiones y otros ingresos potenciales.

- Calcular tu plazo de ahorro: Determina la cantidad de años que te quedan para jubilarte y el plazo de inversión para que tus ahorros crezcan.

Factores que influyen en la cantidad de ahorro

La cantidad de ahorro que necesitas para tu jubilación varía según tus circunstancias y objetivos. Algunos factores clave son:

- Edad: Cuanto más joven seas, más tiempo tienes para ahorrar, lo que te permite invertir y obtener mayores rendimientos.

- Estilo de vida: Si planeas mantener un estilo de vida similar al actual, necesitarás más ahorros. Si prefieres un estilo de vida más modesto, podrás necesitar menos dinero.

- Salud: Tu estado de salud puede influir en tus gastos médicos futuros. Si tienes condiciones preexistentes o un estilo de vida poco saludable, necesitarás más ahorros para la salud.

- Expectativa de vida: Cuanto más tiempo esperas vivir, más dinero necesitarás para cubrir tus gastos en la jubilación.

- Inflación: La inflación puede erosionar el valor de tus ahorros. Es importante considerar la inflación al calcular tus necesidades futuras.

Estrategias de ahorro para la jubilación

Existen diferentes estrategias para ahorrar para tu jubilación, adaptándolas a tus necesidades y preferencias.

- Planes de pensiones: Son planes de ahorro a largo plazo que te ayudan a acumular fondos para la jubilación. Las empresas pueden ofrecer planes de pensiones privados, y también existen planes de pensiones públicas.

- Fondos de inversión: Permiten diversificar tus inversiones y obtener mayores rendimientos a largo plazo. Puedes elegir fondos de inversión que se adapten a tu perfil de riesgo y objetivos financieros.

- Inversiones en bienes raíces: Invertir en bienes raíces puede ser una opción para obtener ingresos pasivos y valorización a largo plazo.

Preguntas frecuentes

¿A qué edad debo empezar a planificar para la jubilación?

Cuanto antes, mejor. Idealmente, deberías empezar a planificar para la jubilación tan pronto como puedas, incluso si apenas estás empezando tu carrera profesional. El poder de la capitalización significa que incluso pequeñas cantidades de dinero invertidas durante largos períodos de tiempo pueden crecer significativamente. A la edad de 20 años, puedes empezar a ahorrar pequeñas cantidades de dinero de forma regular y ver cómo tus ahorros crecen exponencialmente a medida que pasan los años. Mientras más joven empieces, más tiempo tendrás para que tu dinero trabaje para ti y menos necesitarás ahorrar cada mes.

Este contenido te puede interesar ¿Cómo influye la economía global en finanzas?

¿Cómo influye la economía global en finanzas?¿Cuánto dinero necesito para retirarme?

La cantidad de dinero que necesitas para retirarte depende de tu estilo de vida deseado, tu esperanza de vida y tus gastos. Algunos expertos recomiendan tener ahorrado al menos 25 veces tus gastos anuales para mantener tu estilo de vida actual durante la jubilación. Sin embargo, esto es solo una estimación y puede variar significativamente según tus necesidades individuales. Es importante crear un presupuesto detallado de tus gastos actuales y futuros, incluyendo vivienda, alimentos, atención médica, viajes y otras actividades que te gustaría realizar durante la jubilación. Con base en este presupuesto, puedes determinar cuánto dinero necesitas ahorrar para mantener tu estilo de vida deseado.

¿Qué opciones de inversión son adecuadas para mí?

Hay una amplia gama de opciones de inversión disponibles para los jubilados, desde acciones y bonos hasta bienes raíces y cuentas de jubilación. La mejor opción para ti dependerá de tu tolerancia al riesgo, tu horizonte de inversión y tus objetivos financieros. Es importante diversificar tus inversiones para reducir el riesgo y aumentar las posibilidades de obtener un buen rendimiento a largo plazo. Si no estás seguro de dónde comenzar, es recomendable buscar la ayuda de un asesor financiero experimentado para que te ayude a crear un plan de inversión que se adapte a tus necesidades individuales.

¿Cómo puedo proteger mis ahorros para la jubilación de la inflación?

La inflación es un factor importante a considerar al planificar para la jubilación, ya que puede erosionar el poder adquisitivo de tus ahorros con el tiempo. Para proteger tus ahorros de la inflación, es importante invertir en activos que puedan generar rendimientos mayores que la tasa de inflación. Además de diversificar tus inversiones, puedes considerar invertir en acciones, bienes raíces o materias primas, que tienden a mantener su valor o incluso a aumentar durante períodos de inflación. También es importante revisar tu presupuesto regularmente y ajustar tus gastos en función de las variaciones en la inflación.

Este contenido te puede interesar ¿Qué es la política fiscal en finanzas?

¿Qué es la política fiscal en finanzas?

Deja una respuesta